This is a financial promotion for The First Sentier India Strategy. This information is for professional clients only in the UK and EEA and elsewhere where lawful. Investing involves certain risks including:

- The value of investments and any income from them may go down as well as up and are not guaranteed. Investors may get back significantly less than the original amount invested.

- Currency risk: the strategy invests in assets which are denominated in other currencies; changes in exchange rates will affect the value of the strategy and could create losses. Currency control decisions made by governments could affect the value of the strategy's investments and could cause the strategy to defer or suspend redemptions of its shares.

- Indian subcontinent risk: although India has seen rapid economic and structural development, investing there may still involve increased risks of political and governmental intervention, potentially limitations on the allocation of the strategy's capital, and legal, regulatory, economic and other risks including greater liquidity risk, restrictions on investment or transfer of assets, failed/delayed settlement and difficulties valuing securities.

- Single country / specific region risk: investing in a single country or specific region may be riskier than investing in a number of different countries or regions. Investing in a larger number of countries or regions helps spread risk.

- Smaller companies risk: Investments in smaller companies may be riskier and more difficult to buy and sell than investments in larger companies.

For details of the firms issuing this information and any strategies referred to, please see Terms and Conditions and Important Information.

For a full description of the terms of investment and the risks please see the Prospectus and Key Investor Information Document for each strategy.

If you are in any doubt as to the suitability of our funds for your investment needs, please seek investment advice.

L’« exposition » en Inde

Janvier 2024

Nous sommes déjà présents en Inde grâce à nos stratégies asiatiques et régionales.

Cette remarque nous est souvent faite par des clients envisageant d’investir dans la stratégie de FSSA pour le sous-continent indien, mais qui ne sont pas encore convaincus qu’une allocation dédiée en vaudrait la peine. Nous avons beau être partiaux, nous plaidons depuis de nombreuses années en faveur d’un investissement autonome en Inde.

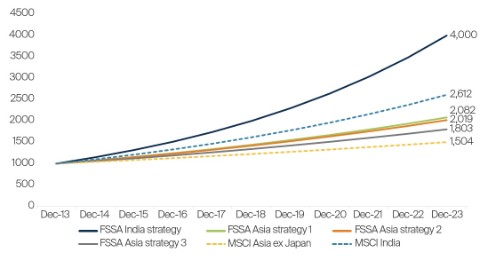

Prenons tout d’abord les chiffres. En tant qu’équipe, FSSA investit en Inde depuis que le marché a ouvert aux investisseurs étrangers (au début des années 90) ; c’est en 1994 que nous avons lancé notre stratégie dédiée à l’Inde. Dans les décennies qui ont suivi, ce pays est devenu l’un de nos marchés d’investissement privilégiés, pour des raisons que nous développerons plus bas. C’est pourquoi nos stratégies asiatiques ont toujours eu une pondération solide en faveur des sociétés indiennes. Il existe pourtant une différence notable entre les rendements obtenus par les clients dans le cadre de nos stratégies régionales et ceux obtenus dans le cadre de notre stratégie pour l’Inde.

Source : FSSA Investment Managers, au 31 décembre 2023.

À des fins d’illustration uniquement ; il ne s’agit pas d’un conseil d’investissement ou d’une recommandation concernant des produits ou des services d’investissement.

Si nous analysons les rendements de nos stratégies asiatiques (qui ont elles-mêmes généré des rendements satisfaisants sur 10 ans), nous constatons que l’Inde a été le principal moteur de ces rendements. De fait, pour les stratégies FSSA Asie que nous avons analysées, l’Inde a représenté 30 % à 45 % de leur rendement total respectif au cours de la dernière décennie. Si l’allocation de capitaux à une stratégie régionale est raisonnable du point de vue de la diversification, nous estimons que les éléments les plus performants de la stratégie sont dilués (comme un portefeuille qui comporterait trop d’actions).

Cette exposition à l’Inde par le biais de stratégies régionales permet également d’obtenir de grandes entreprises qui sont activement négociées. Il s’agit le plus souvent d’une banque, d’une société de services informatiques et éventuellement d’une société de biens de consommation de base. Si ces entreprises ont suivi l’évolution du marché, elles ne sont pas, à notre avis, les « meilleures » entreprises à détenir en Inde, surtout si l’on se projette dans les 10 à 20 prochaines années. Nous pensons que les entreprises vraiment intéressantes ne sont pas encore visibles pour les investisseurs régionaux.

Ainsi, lorsque nous examinons les principaux contributeurs à la performance de la stratégie de FSSA en Inde au cours de la dernière décennie, des entreprises comme Eicher Motors et Blue Star apparaissent de manière évidente. Ces entreprises indiennes n’étaient toutefois pas présentes dans la plupart des stratégies régionales de FSSA (pour diverses raisons).

Prenons un peu de recul par rapport à cette discussion et revenons sur les raisons de notre enthousiasme à long terme pour l’Inde. Nous formulons les cinq points suivants :

- Grand nombre d’entreprises cotées de haute qualité

Sur les quelque 5 000 entreprises cotées en Inde, environ 1 400 ont une capitalisation boursière supérieure à 100 millions d’USD (notre seuil minimum de taille et de liquidité). Au fil des ans, notre équipe a rencontré et analysé près de 1 000 entreprises en Inde (au cours des trois dernières années seulement, nous avons mené des recherches sur 350 d’entre elles). Nous estimons qu’il existe environ 200 entreprises en Inde qui répondent à nos critères de qualité (en termes de propriété, d’équipe de direction, d’alignement et de solidité de la franchise). Ce nombre ne cesse d’augmenter chaque année. A l’inverse, dans d’autres grands marchés émergents comme la Corée du Sud (qui, jusqu’à récemment, pesait plus lourd que l’Inde dans les indices régionaux), nous avons du mal à répertorier ne serait-ce que cinq entreprises que nous considérons comme susceptibles de faire l’objet d’un investissement. Et ce nombre ne cesse de diminuer !

Qui plus est, ces entreprises indiennes de qualité appartiennent à un large éventail de secteurs, contrairement à certains marchés émergents axés sur les matières premières où certains secteurs sont tout simplement absents du marché boursier. Selon S&P Global et Morgan Stanley, l’Inde devrait devenir la troisième économie mondiale d’ici 20301 ;ces entreprises disposent donc d’un vaste marché intérieur à exploiter et ne sont pas exagérément dépendantes de la demande à l’exportation. Cela renforce notre confiance dans la capacité de ces entreprises à résister aux chocs extérieurs.

- L’un des plus anciens marchés d’actions au monde

La Bourse de Bombay en Inde a été créée en 1875, ce qui en fait l’une des plus anciennes d’Asie. La culture de l’entrepreneuriat et la capacité à gérer les opportunités et les défis qui accompagnent le fait d’être une entreprise cotée en bourse sont en place depuis de nombreuses décennies. Il en résulte une abondance d’entreprises familiales cotées en bourse ; il n’est d’ailleurs pas rare qu’une entreprise cotée en bourse en Inde ait plus de 50 ans d’existence et soit gérée par la troisième ou la quatrième génération de membres de la famille. Il existe, d’autre part, un secteur national de la gestion d’actifs et une base d’investisseurs particuliers (c’est-à-dire des actionnaires individuels) importants (et en croissance rapide), qui ont tendance à être bien informés et modérément sensibles aux questions de gouvernance (mais pas autant que nous le souhaiterions !).

De manière anecdotique, et selon nous, les entreprises citoyennes sont généralement plus nombreuses en Inde. Nous constatons que la situation est sensiblement différente dans plusieurs pays asiatiques où la culture de l’actionnariat et de la cotation en bourse n’est pas encore aussi ancrée. Pour certains de ces grands marchés émergents, l’histoire de la cotation en bourse est relativement courte et de nombreuses entreprises sont encore dirigées par des responsables de la première génération, qui n’ont peut-être connu qu’un boom économique monotone au cours des deux dernières décennies et qui n’ont donc pas la capacité de résistance que l’on acquiert en opérant dans des conditions difficiles (que les entreprises indiennes subissent presque tous les jours).

- De grandes entreprises dissimulées dans de petites capitalisations boursières

L’ampleur de la population indienne (1,4 milliard d’habitants)2 et le caractère encore embryonnaire de plusieurs secteurs d’activité dans le pays font que les leaders du marché sont relativement petits par rapport à leurs homologues régionaux et mondiaux. Ainsi, selon l’Agence internationale de l’énergie (AIE), on estime à 860 millions le nombre de climatiseurs installés en Chine, contre environ 80 millions en Inde (chiffres de 2023)3. Les trois premiers fabricants de climatiseurs cotés en Chine ont une capitalisation boursière combinée de 105 milliards d’USD (en janvier 2024), alors que les premières sociétés cotées en Inde sont minuscules en comparaison ; Blue Star, par exemple, un acteur de premier plan avec une part de marché de 13 %, a une capitalisation boursière d’à peine 2,6 milliards d’USD. Nous sommes actionnaires de Blue Star depuis 10 ans dans le cadre de la stratégie de FSSA en Inde et nous pensons que la période la plus faste de l’entreprise reste à venir, en dépit de ses valorisations apparemment élevées.

Nous rencontrons de nombreux exemples de ce type en Inde, dans plusieurs secteurs d’activité, et surtout, nous sommes souvent en mesure d’identifier rapidement les grands gagnants. Nous sommes donc convaincus que nous devons conserver nos positions et éventuellement les renforcer lorsque les conditions du marché le permettent.

- Propriétaires et équipes de direction accessibles et avec qui l’on dialogue, et qui sont soucieux du retour sur capital

La différence la plus importante entre l’Inde et de nombreux autres marchés émergents est que l’Inde a toujours manqué de capitaux (avec des taux d’intérêt relativement élevés en général) et que le gouvernement a rarement apporté un soutien direct aux entrepreneurs privés. Nous avons d’ailleurs longtemps plaisanté sur le fait que les entreprises indiennes se développaient la nuit, lorsque le gouvernement dormait. Ce handicap apparent s’est transformé en avantage sous le régime actuel, favorable aux entreprises. Les dirigeants indiens sont parfaitement conscients de la disponibilité des capitaux et de leur coût. Les entreprises indiennes les mieux gérées affichent donc un rendement élevé du capital investi (Returns on Capital Employed, ROCE) et même les cadres moyens peuvent être en mesure de déterminer les moteurs du ROCE dans l’entreprise. Il est donc possible d’avoir des discussions sérieuses sur l’allocation des capitaux en Inde; chose difficile à faire dans les pays où la gravité a été nulle pendant des années (c’est-à-dire les pays où le coût du capital est négligeable ou disponible gratuitement par le biais du diktat de l’État).

Ces discussions constructives ne se limitent pas au processus d’allocation des capitaux. Le dialogue que nous établissons sur des questions telles que l’indépendance et l’efficacité des conseils d’administration, les politiques de rémunération, les successions, la qualité des états financiers, les transactions avec les parties liées, etc. Nous pensons qu’il est absolument essentiel, pour devenir un actionnaire à long terme, de se sentir en phase avec la culture de l’entreprise et d’être à l’aise avec la qualité de son équipe de direction. Cela nous permet de rester investis malgré les difficultés. En général, les entrepreneurs indiens de qualité sont à l’aise avec les actionnaires minoritaires (comme nous) et apprécient cet échange de points de vue constructif de la part d’investisseurs soucieux du long terme. Cette approche contribue grandement à renforcer notre conviction sur nos positions, contrairement à d’autres marchés où la conviction sur une entreprise est souvent directement liée au cours de l’action !

- Les normes de gouvernance et la protection des actionnaires minoritaires se sont constamment améliorées

Notre expérience de l’investissement dans l’ensemble des marchés émergents nous amène à penser que le marché indien est en avance sur ses pairs en termes de protections mises en place pour les actionnaires minoritaires. Nous pouvons dormir sur nos deux oreilles lorsque nous possédons une entreprise indienne classique ; qu’il s’agisse des règles de privatisation/droits de reprise, de l’approbation des transactions entre parties liées, des règles d’indépendance obligatoires pour les conseils d’administration, de la divulgation obligatoire des participations et des gages, etc. Notre expérience plutôt douloureuse et frustrante nous permet de dire que cela n’est pas nécessairement vrai pour de nombreux autres marchés émergents.

« Comment justifiez-vous les valorisations ? »

Voici une autre question que nous posent souvent nos clients et nos prospects. Il est vrai que l’Inde a toujours été un marché onéreux (ce qui est en partie justifié, à notre avis, comme nous l’avons expliqué plus haut). Toutefois, nous reconnaissons que ces dernières années en particulier ont été marquées par des valorisations plus élevées.

Nous admettons que certaines parties du marché sont très agitées et que les investisseurs risquent d’en pâtir. Mais ce n’est pas vrai pour l’ensemble du marché. Par exemple, la moyenne pondérée du ratio cours/bénéfice (Price-to-Earnings, P/E) à 12 mois pour la stratégie de FSSA pour le sous-continent indien est de 25 x. Si l’on se réfère à son propre historique (moyenne sur 5 ans de 22 fois le ratio cours/bénéfice), cela ne semble pas être trop préoccupant. Le rendement moyen pondéré des capitaux propres (Return on Equity, ROE) du portefeuille, qui s’élève à 21 %, et le taux de croissance annuel composé (Compound Annual Growth Rate, CAGR) des bénéfices anticipés4, qui est de 17 %, devraient également être favorables à moyen terme.

La plupart des investisseurs aiment être à contre-courant et nous ne sommes pas différents. Alors que nous écrivions cet article sur « les raisons pour lesquelles l’Inde est intéressante en tant que placement à long terme dans les portefeuilles des clients », nous avons pensé que cela pourrait, ironiquement, marquer le sommet à court terme du marché. Tous les signes exubérants vont dans ce sens. Mais la question importante est de savoir si nous avons confiance dans les entreprises que nous possédons pour qu’elles sortent gagnantes de leurs secteurs respectifs et qu’elles aient donc un large potentiel de croissance devant elles. Et c’est la raison pour laquelle nous serions heureux de renforcer nos positions en cas de faiblesse du marché plutôt que de nous remettre en question.

Nous avons passé les dernières décennies à établir des relations avec des propriétaires et des responsables de grande qualité en Inde et nous avons identifié, à notre avis, certaines des meilleures opportunités de croissance composée au monde. Cette conviction nous pousse à mettre en avant l’idée d’une allocation distincte au marché indien, en plus d’une stratégie asiatique ou régionale, afin que nos clients puissent profiter au maximum de ce que nous pensons être une période faste pour les entreprises en Inde au cours des prochaines décennies.

Source : Les données sur les entreprises sont extraites des rapports annuels des entreprises ou d’autres rapports pour les investisseurs. Les indicateurs financiers et les valorisations proviennent de FactSet et de Bloomberg. * Au 23 janvier 2024 ou autrement indiqué.

Notes de bas de page

https://www.morganstanley.com/ideas/investment-opportunities-in-india

2 Source : Banque de données de la Banque mondiale, en 2022 https://data.worldbank.org/indicator/SP.POP.TOTL?locations=IN

3 Source : IEA, Stock mondial de climatiseurs, 1990-2050, IEA, Paris https://www.iea.org/data-and-statistics/charts/global-air-conditioner-stock-1990-2050, IEA. Licence : CC BY 4.0

4 Taux de croissance annuel composé

Articles similaires

- Article

- 3 Minutes

- Article

- 4 Minutes

- Article

Informations importantes

Ce document a été préparé uniquement à titre informatif et n’est destiné qu’à fournir un récapitulatif du sujet traité. Il ne prétend pas être exhaustif ou donner des conseils. Les opinions exprimées sont celles de l’auteur au moment de la publication et peuvent changer au fil du temps. Le présent document n’est pas un document d’offre et ne constitue pas une offre, une invitation ou une recommandation d’investissement dans le but de distribuer ou d’acheter des titres, actions, parts ou autres intérêts ou de conclure un contrat d’investissement. Personne ne doit se fier au contenu et/ou agir en se fondant sur un élément contenu dans le présent document.

Le présent document est confidentiel et ne doit pas être copié, reproduit, diffusé ou transmis, en tout ou partie et sous quelque forme ou par quelque moyen que ce soit sans notre accord écrit préalable. Les informations contenues dans le présent document ont été obtenues auprès de sources que nous estimons fiables et exactes au moment de la publication, mais aucune déclaration ou garantie, expresse ou implicite, n’est faite quant à la sincérité, l’exactitude ou l’exhaustivité des informations. Nous déclinons toute responsabilité pour toute perte découlant directement ou indirectement d’une utilisation du présent document.

Le terme « nous » fait référence à First Sentier Investors, un membre de MUFG, un groupe financier mondial. First Sentier Investors comprend un certain nombre d’entités dans différentes juridictions. MUFG et ses filiales ne garantissent la performance d’aucun(e) investissement ou entité mentionné(e) dans le présent document ni le remboursement du capital. Les investissements auxquels il est fait référence ne sont pas des dépôts ou autres passifs de MUFG ou de ses filiales, et sont soumis au risque d’investissement, notamment à la perte de revenus et du capital investi.

Si le présent document concerne une stratégie d’investissement disponible pour l’investissement via un OPCVM britannique, mais pas via un fonds OPCVM de l’UE, alors cette stratégie ne sera disponible pour les investisseurs de l’UE/EEE que par l’intermédiaire d’un compte mandaté séparé.

Au Royaume-Uni, publication par First Sentier Investors (UK) Funds Limited qui est autorisée et régie au Royaume-Uni par la Financial Conduct Authority (numéro d’enregistrement 143359). Adresse du siège social : Finsbury Circus House, 15 Finsbury Circus, London, EC2M 7EB, Royaume-Uni, numéro 2294743. Dans l’EEE, publication par First Sentier Investors (Ireland) Limited qui est autorisée et régie en Irlande par la Banque centrale d’Irlande (numéro d’enregistrement C182306) en lien avec l’activité de réception et de transmission d’ordres. Adresse du siège social : 70 Sir John Rogerson’s Quay, Dublin 2, Irlande, numéro 629188. En dehors du Royaume-Uni et de l’EEE, publication par First Sentier Investors International IM Limited qui est autorisée et régie au Royaume-Uni par la Financial Conduct Authority (numéro d’enregistrement 122512). Adresse du siège social : 23 St. Andrew Square, Edinburgh, EH2 1BB, Royaume-Uni, numéro SCO79063.

Copyright © (2024) First Sentier Investors

Tous droits réservés.