氣候變化

團隊的氣候變化聲明

首域盈信資產管理一直相信,可持續發展的挑戰及機遇是投資基本原則的核心,並可對企業回報產生極大影響。全球對可持續措施及產品的期望不斷變化,我們積極發掘及投資於符合要求的企業。

作為長線投資者,我們明白企業需要在我們投資期間承擔應對挑戰產生的成本,因此上述方針至關重要。

基於地理位置及經濟敏感度的原因,我們投資的不少國家格外容易受到氣候相關風險所影響,故此我們預期投資組合的所有企業均會面對氣候風險。特別是,我們持有大量金融服務及消費必需品公司。有鑑於此,在評估金融企業的氣候風險時,我們會專注於公司的貸款政策及其對氣候變化的影響。至於消費必需品企業方面,該類公司產生的最主要環境問題則與原材料消耗、用水管理及塑膠污染有關。

氣候風險 - 所有氣候風險均是互有關聯的議題,包括有關低碳經濟轉型、氣候變化實體影響、聲譽問題、監管及法例要求的風險。當中,我們認為轉型風險及實體風險對投資組合最為重要,而且我們可與企業合作直接應對該類風險。

由於企業將低碳社會及經濟發展納入考慮,過渡風險日益受到重視,我們將其視為需要馬上解決的挑戰。我們絕少直接地投資於化石燃料、農業及礦業企業上,但我們知道該類企業是我們所投資公司供應鏈的重要部分。有見及此,我們會從由上而下的角度考慮行業情況,並採用由下而上的方式分析每間企業的風險。

與此同時,企業也會面對實體風險,即氣候變化及波動對現有業務營運造成的影響。我們相信,所有企業都會在主營業務,或供應鏈及分銷活動中遇到該類風險。

除了上述兩大風險外,監管及法例變得嚴謹亦會為企業增添商譽受損的風險。在我們投資對象身處的國家中,當地政府已經開始對違規企業施以罰款,估計該類風險將會逐漸上升。

我們的研究流程包括初步的企業評估及持續的監察檢討。在整個過程中,我們都會識別氣候相關風險。在我們眼中,識別風險的最有效方式是定期與企業管理層溝通。當我們與企業交流時,我們亦有機會評估企業的其他「軟性因素」,判斷他們是否認真地處理氣候風險。

在評估企業的氣候相關風險及機遇,並準備與管理層討論有關問題時,我們會審閱企業披露的資料,而且參考氣候相關財務披露工作小組(TCFD)的要求。我們亦會審查來自ISS及MSCI等第三方供應商的數據,以便了解企業的過往碳密度、範疇1及範疇2排放量。此外,Sustainalytics、RepRisk及其他供應商會提醒我們重要的近期事件及爭議。我們將使用上述資訊提高企業參與表現。

在整個參與過程中,我們會識別企業需要改善的地方,並提供可能有用的外部資源。例如,我們會鼓勵企業採用已有的框架,包括氣候相關財務披露工作小組(TCFD)及科學基礎目標倡議(Science-Based Targets initiative, SBTi)的框架,以報告氣候相關披露及目標。

我們暫時不會進行獨立的情景分析,原因是該類分析相當依賴虛無縹緲的假設,特別是範圍3排放。

我們採用由下而上的方針,全面管理投資組合的氣候相關風險。

我們從投資組合的角度出發,檢討基金層面的可持續發展表現,並使用環境及社會指標識別領先及落後的企業,再集中討論有關議題。在管理氣候風險時,我們會特別留意絕對排放量、排放密度趨勢、披露質素,以及企業是否符合科學基礎目標計劃的要求。於2021年,我們推出減碳流程,並評估所投資企業的部署、當時的表現及未來計劃。我們以參與活動主導減碳流程,第一步就是評估我們最大持倉的碳排放量,從而推動未來數年的減排工作。在初步檢討中表現最差的企業將會列為參與活動的頭號目標。

在整個研究流程中,我們採用由下而上的方針綜合考慮氣候因素。對於每項潛在投資,我們都會分析其業務模式及氣候相關風險,以決定是否接受企業承擔的風險水平。評估企業的管理質素是我們投資流程的重要一環。我們會觀察企業的擁有人/管理者是否長期不變,而且積極應對氣候問題,或關心往後數十年面對的挑戰。

我們也可能會投票表決企業的提案,以進一步表達意見。雖然我們會參考Glass Lewis及Ownership Matters代理投票服務提供的資料,但最終的代理投票決定乃取決於相關投資的分析師。

我們旗下基金的碳密度通常遠低於各自的基準。然而,我們應將有關數據視為投資理念的成果,並用作全面評估企業質素,而非只選擇在這項指標上表現出色的企業。隨著更多公司加入減碳行列,我們希望基準與我們投資組合之間的差距逐漸收窄,兩者共同進步。

我們的減碳工作重點在於減少持股企業的碳排放總額。我們一直致力加強有關氣候變化事宜的企業交流,並強調有必要訂立切實可行的轉型計劃。透過與企業管理層的持續交流,我們旨在減低投資組合持股的絕對碳排放量,同時就此訂立短期、中期及長期目標。

於2021年,我們推出減碳流程,並評估所投資企業的部署、當時的表現及未來計劃。我們打算與所有企業討論減碳議題,但我們先從最迫切處入手,即地區及國家投資組合的最大持股及經營碳密集型行業的公司。

於2024年,我們改良了淨零排放評估模式,確保與淨零投資框架2.0(NZIF)所載的準則一致。該項框架是淨零排放投資框架實施指引的最新版本,由氣候變化機構投資者組織(Institutional Investors Group on Climate Change)訂立。為了完善原有評估中的定性問題,我們已加入有關資本開支、社會影響(公正轉型)及計算絕對排放量與目標差距的內容。

此外,我們亦更新了不同等級的定義,以配合新的框架:

| 首域盈信訂立的等級 | 首域盈信的定義 | 淨零投資框架界定的類別 | 特徵 |

|---|---|---|---|

| 第一級 追蹤進展的領先企業 |

「領先企業」為正在達成淨零排放的公司(其現時的排放量密度表現達到或接近淨零排放要求),或在過去三年或以上減排表現達標的企業。 | 「正在達成淨零排放」或「已經達成淨零排放規劃」 |

|

| 第二級 追蹤進展的承諾達標企業 |

「承諾達標的企業」正在邁向淨零排放,其已訂立短期、中期或長期目標(但非全部),並披露兩年或以上的範疇1及範疇2排放數據(可能包括重要的範疇3排放數據) | 「正在邁向淨零排放規劃」 |

|

| 第三級 計劃達標但仍落後的企業 |

「計劃達標但仍落後的企業」為承諾邁向淨零排放規劃的企業,該類企業有意訂立明確目標,並已披露最少一年的範疇1及範疇2排放數據,惟只有較少或缺乏進展 | 「承諾邁向目標」 |

|

| 第四級 需要支持的落後企業 |

「落後企業」為不符合標準的企業,其有意訂立目標,但未有明確的時間表或指標。該類企業的披露質素較差,以致無法量度進展。由於業務模式依賴碳密集型資源,故此可能遇到結構性挑戰。 | 「不符合標準」 |

|

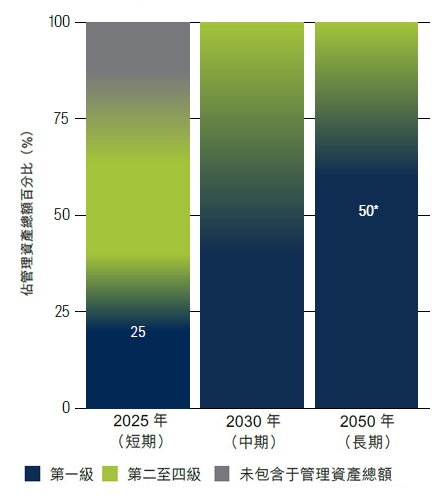

我們直至2050年前的短期、中期及長期氣候目標維持不變,詳情見下圖。

首域盈信的氣候目標

*隨着經濟持續減少碳排放,我們可能提升佔管理資產總額50%的目標。

資料來源:首域盈信,截至2025年12月31日。

在2025年前,我們希望將25%參與評估的企業列入第一級,從而在2050年前實現淨零排放。我們將與評估範圍內的所有企業交流,於2025年前披露100%企業的範疇1及範疇2排放,而且鼓勵企業達成科學基礎目標倡議(Science Based Targets initiative, SBTi)的要求。

企業如要證明其已達成淨零排放要求,必須披露排放量表現及訂立短期、中期及長期目標。我們明白,投資對象的預期達標時間各有不同。例如,中國及印度企業實現碳中和的期限便分別為2060年及2070年。我們期望列入第一級的投資對象採納政府間氣候變化專門委員會(Intergovernmental Panel on Climate Change, IPCC)的建議,將全球暖化限制於攝氏1.5度以下(中國及印度企業的標準為攝氏1.7度)。我們亦希望,該等企業在2050年前達成淨零排放要求,並披露與淨零排放路徑一致的實際減排數據。

於2030年前,我們的目標是將企業評估範圍擴大至管理資產總值的100%。 透過持續的企業交流,我們亦希望列入第一級的企業(即在2050年前實現淨零排放的公司)佔管理資產總值比例從最初的25%進一步提高。

我們傾向推動及量度進展,多於懲罰在淨零排放目標上落後的企業。透過與企業管理層展開有意義的交流,我們追求真正的減排成果及訂立進取的中期目標。

我們初步承諾,於2050年前將已經達成淨零排放(列入第一級)的企業佔管理資產總值比例提高至50%,目標是在經濟體持續減碳之際,將達成淨零排放的管理資產總值比例增加至100%。2

在考慮氣候目標時,我們必須留意有關目標的訂立依據包括:

- 投資對象向我們提供的資料及作出的聲明,而其最終可能證實為不準確;及

- 有關未來事件的合理假設,例如預期政府實施的環境、社會及管治和其他氣候相關領域政策、今後的技術進步及投資對象的日後行動,各自均可能隨時間而變化及不保證將會發生。

有見及此,達成目標與否須視乎該等資料是否一直保持準確及真實,以及相關事宜會否於未來發生。

1 範疇1排放是指企業在日常業務營運中直接產生的溫室氣體排放。範疇2排放是指企業使用及購買能源所產生的間接溫室氣體排放,而範疇3排放是指企業整個價值鏈產生的間接溫室氣體排放,包括供應商至終端用戶的排放。如要了解溫室氣體排放類型的詳情,請點擊此處。

2 我們的氣候目標適用於團隊層面,而非策略或基金層面,因此不同投資組合的目標各異。

了解我們的責任投資方針

剔除政策

在發掘優質企業的過程中,第一步是剔除我們不會投資的公司。雖然個別公司是因首域盈信的剔除政策而被篩選出局,但大部分企業均是經我們團隊展開詳細的研究工作,並全面了解企業的往績及不當行為、管治問題、違規人士、業務弱點及可持續發展挑戰後,才被拒之門外。

本網站的任何目標(包括但不限於淨零排放目標)均基於下列各項訂立:(i)第三方(包括但不限於投資組合企業)向首源投資提供的資料及聲明;及(ii)有關未來事件的假設,例如預期政府於氣候相關範疇實施的政策、今後的技術進步及投資組合企業的行動。該等資料及聲明最終可能證實為不準確,該等未來事件最終可能不會發生。因此,首源投資無法保證能夠達成目標。有關目標將持續檢討,而且可予變更,毋須另行通知。

有關環境、社會及管治的任何承諾於刊發日期為最新資料,且由相關投資團隊按照內部訂立的獨有框架或其他方式制定,參考基礎為氣候變化機構投資者組織(IIGCC)的巴黎協定一致性投資倡議框架(Paris Aligned Investment Initiative framework)。有關承諾乃基於投資組合企業向相關投資團隊提供的資料及聲明(最終未必證實為準確),以及相關投資團隊就未來事宜作出的假設,例如政府實施的環境、社會及管治和其他氣候相關範疇政策、今後的技術進步及投資組合企業的行動(全部事宜均可能隨時間而變化)。因此,達成該等承諾須視乎有關資料及聲明是否一直保持準確,以及未來事宜會否發生。有關環境、社會及管治的任何承諾均由相關投資團隊持續檢討,如有變動,恕不另行通知。

如本網站載有任何關於環境、社會及管治因素的量度結果或數據,該等量度結果或數據乃按照相關投資團隊從第三方(包括投資組合企業)取得的資料進行估算,且有關資料最終可能被證實為不準確。