This is a financial promotion for The First Sentier ASEAN All Cap Strategy. This information is for professional clients only in the UK and EEA and elsewhere where lawful. Investing involves certain risks including:

- The value of investments and any income from them may go down as well as up and are not guaranteed. Investors may get back significantly less than the original amount invested.

- Currency risk: the Fund invests in assets which are denominated in other currencies; changes in exchange rates will affect the value of the Fund and could create losses. Currency control decisions made by governments could affect the value of the Fund's investments and could cause the Fund to defer or suspend redemptions of its shares.

- Single country / specific region risk: investing in a single country or specific region may be riskier than investing in a number of different countries or regions. Investing in a larger number of countries or regions helps spread risk.

- Smaller companies risk: Investments in smaller companies may be riskier and more difficult to buy and sell than investments in larger companies.

- Emerging market risk: Emerging markets tend to be more sensitive to economic and political conditions than developed markets. Other factors include greater derivative risk, restrictions on investment or transfer of assets, failed/delayed settlement and difficulties valuing securities.

For details of the firms issuing this information and any funds referred to, please see Terms and Conditions and Important Information.

For a full description of the terms of investment and the risks please see the Prospectus and Key Investor Information Document for each Fund.

If you are in any doubt as to the suitability of our funds for your investment needs, please seek investment advice.

Hochwertige Unternehmen, die sich hinter einer geringen Marktkapitalisierung verstecken

Kunden-Update September 2023

In unserem letzten Update haben wir uns mit der Idee beschäftigt, dass sich in der Region ASEAN hochwertige Unternehmen mit geringer Marktkapitalisierung befinden1. Dies ist unserer Ansicht nach auf das seit Jahren nachlassende Interesse ausländischer Investoren an der Region zurückzuführen. Diese Unternehmen werden in der Regel von den Sell-Side-Research-Analysten nicht sehr ausführlich oder gar nicht behandelt. Als langfristige Anleger weckt das naturgemäß unser Interesse, da es bedeutet, dass wir attraktive Unternehmen finden können, die vom Markt häufig falsch eingeschätzt oder zu niedrig bewertet werden.

Nach unserer Erfahrung werden solche Unternehmen in der Regel von ehrlichen und fähigen Menschen geführt. Sie konzentrieren sich eng auf einen Bereich, in dem sie das Recht haben, zu konkurrieren, und sie erwirtschaften gute Kapitalrenditen. Wir glauben, dass Philippine Seven ein solches Beispiel ist.

Ich glaube an Unternehmen, die sich gegen Fragilität wehren. Es geht nicht darum, jeden Aufschwung zu erwischen, sondern jeden Abschwung zu überleben. Das ist unser [7-Eleven Philippinen] Geschäftsmodell. Wenn sich mir eine gute Gelegenheit bietet, Aktien von Philippine Seven zu kaufen, tue ich das. Ich investiere nicht in andere Aktien. Ich verfüge über keine Bandbreite.

Das war die Antwort von Jose Victor Paterno auf unsere Frage nach seinem Kauf von rund zwei Millionen Aktien von Philippine Seven. Sie unterstreicht, was wir an ihm als CEO von Philippine Seven schätzen, unsere Übereinstimmung mit dem Management und die Qualität des Unternehmens. Das Treffen in seinem Büro im 7. Stock eines alten und preiswerten Gebäudes war einer der Höhepunkte unserer jüngsten Reise nach Manila im März 2023 – seine Zuversicht nach drei brutalen Jahren der Pandemie beruhigte uns hinsichtlich der Erholung und der Entwicklung des Unternehmens.

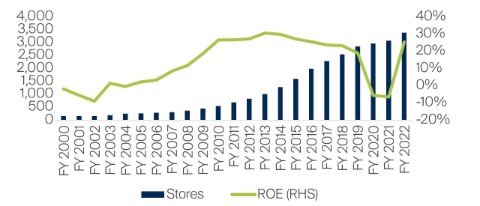

Ein kurzer Überblick über die Geschichte von Philippine Seven

Führende Convenience-Store-Franchise-Unternehmen in asiatischen Märkten erzielen in der Regel durchweg attraktive Kapitalrenditen. Beispiele dafür sind die 7-Elevens in Japan, Taiwan und Thailand. Das war bei Philippine Seven nicht anders. Die ersten Jahre waren zwar schwierig, aber mit der Mehrheitsbeteiligung (50,4 %) der President Chain Store Corporation (PCSC) aus Taiwan kam ein Wendepunkt in der Geschichte des Unternehmens. In der ersten Hälfte der 2000er Jahre überarbeitete Philippine Seven seinen Betriebsablauf und verbesserte sein Betriebsmodell, seine Systeme und Prozesse mit Hilfe von PCSC. Nach dieser ersten Periode, in der das Unternehmen Verluste machte, konnte Philippine Seven langfristig eine gute Eigenkapitalrendite vorweisen.

Ende 2022 hat Philippine Seven mehr als anderthalb Mal so viele Ladengeschäfte wie der Rest der Branche zusammen. Der nächste und glaubwürdigste Konkurrent, Alfamart, betreibt 1.500 Filialen im Vergleich zu etwa 3.500 7-Elevens. Philippine Seven hat außerdem ein umfangreiches Netzwerk von mehr als 20 Vertriebszentren aufgebaut, um die firmeneigenen und Franchise-Läden im ganzen Land zu beliefern. Sein Netzwerk erstreckt sich zunehmend über den Großraum Manila hinaus und in schwer zugängliche Gebiete. All diese Dinge summieren sich unserer Ansicht nach zu einem glaubwürdigen Garantieschutz für zukünftige Erträge.

Philippine Seven

Quelle: Unternehmensdaten, Bloomberg, Stand: 31. Juli 2023. Für die Geschäftsjahre (GJ) 2000-22. ROE ist die Eigenkapitalrendite.

Covid war eine ungewöhnliche und schwierige Zeit in der jüngeren Geschichte des Unternehmens, da viele Ladengeschäfte geschlossen blieben oder nur zu begrenzten Zeiten geöffnet waren. Die Expansion und die Eröffnung neuer Ladengeschäfte wurden auf Eis gelegt. Das Unternehmen bot seinen Franchisenehmern Zugeständnisse an (711 Millionen PHP im Jahr 2020), was den Firmenwert steigerte, aber in den Jahren 2020 und 2021 machte das Unternehmen erneut Verluste. Was das Management nicht getan hat (und das unserer Meinung nach zu Recht), war, Filialen zu schließen oder Mitarbeiter aggressiv zu entlassen, um die kurzfristige Rentabilität zu erhalten. Victor hat dies in seinem Brief an die Aktionäre im Jahresbericht 2020 von Philippine Seven treffend beschrieben:

Wir vertreten die Auffassung, dass es in Zeiten wie diesen für die Stakeholder besser ist, sich auf die langfristige Marktposition zu konzentrieren als auf kurzfristige Finanzergebnisse, solange der Cashflow dies zulässt. Die bisherigen Finanzergebnisse, oder deren Fehlen, spiegeln diese Ansicht wider …

Blick in die Zukunft

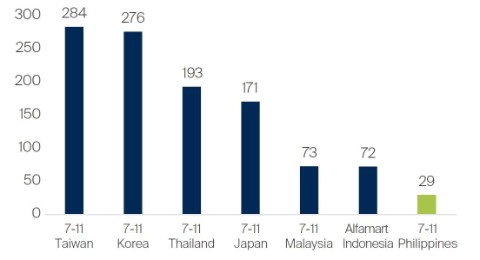

Nachdem die Pandemie (hoffentlich) hinter uns liegt, geht das Unternehmen Philippine Seven gestärkt daraus hervor. Die Zuversicht der Geschäftsleitung wurde bei unserem letzten Treffen mit ihr Anfang des Jahres deutlich. Umsatz und Gewinn liegen über dem Niveau vor Covid und die Eigenkapitalrendite hat sich auf gesunde 25 % erholt. Der Zuwachs an neuen Ladengeschäften hat sich beschleunigt. 2022 wurden 320 neue Geschäfte eröffnet und für dieses Jahr sind 380 geplant. Die überwiegende Mehrheit der neuen Ladengeschäfte wird außerhalb des Großraums Manila eröffnet, unter anderem auf den Visayas und auf Mindanao, wo der Wettbewerb begrenzt und die Rentabilität besser ist. Der einfache Vergleich mit den führenden 7-Eleven-Filialen in anderen Ländern zeigt, dass es genügend Spielraum für jahrelanges Wachstum gibt.

Ladengeschäfte pro eine Million Einwohner

Quelle: Unternehmensdaten, Stand: 31. Dezember 2022

Natürlich ist kein Unternehmen perfekt, und kein Investmentfall ist vollkommen kugelsicher. Die Beschäftigung mit dem Kapitalerhalt und mit dem, was möglicherweise passieren könnte, ist das Herzstück unseres Anlageprozesses. Daher wäre diese Diskussion über Philippine Seven nicht vollständig, ohne unsere Bedenken zu erwähnen.

Zunächst einmal haben sich Convenience Stores zwar als gute Geschäfte erwiesen, aber der Einzelhandel ist von Natur aus schwierig. Das Kaufverhalten der Kunden ändert sich, die Formate entwickeln sich weiter, neue Wettbewerber tauchen auf und die etablierten Unternehmen haben oft das Nachsehen. Alfamart ist heute der glaubwürdigste Konkurrent, während neue Formate wie der Nachbarschaftsdiscounter DALI Philippines ebenfalls in Erscheinung getreten sind. Sowohl wir als auch das Management behalten die Fortschritte dieser Wettbewerber genau im Auge.

Eine weitere Herausforderung ist die Umsetzung des vom Management als „CVS+“ bezeichneten Modells (d. h. Convenience Stores plus lebensnotwendige Waren, ähnlich wie ein Minimarkt) und die damit verbundene Bandbreite des Managements. Diese Umstellung bedeutet für 7-Eleven die Eröffnung eines großen Warenkorbs für die Kunden. Aber diese Veränderungen sind mit viel Arbeit verbunden, sowohl an der Ladentheke als auch in der Lieferkette. Das Unternehmen arbeitet noch daran, aber letztendlich unterstützen wir Victor Paterno und PCSC dabei, die Dinge richtig zu machen. Wir sind optimistisch, was die langfristigen Aussichten von Philippine Seven angeht.

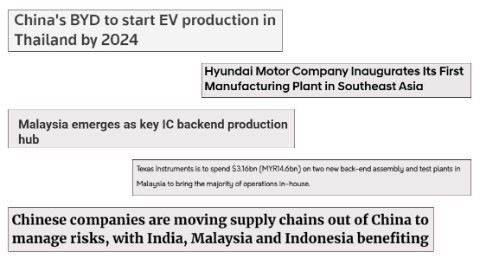

China + 1

Schlagzeilen in den aktuellen Medien – Links am Ende der Notiz

In unserer letzten Ausgabe sprachen wir über die Attraktivität der demografischen Gegebenheiten Südostasiens als drittgrößter Block der arbeitenden Bevölkerung nach Indien und China. Abgesehen von Vietnam war diese „demografische Dividende“ für die Region in den letzten zwei Jahrzehnten eher ein Wunschtraum als Realität, da das verarbeitende Gewerbe entweder ausgehöhlt wurde (z. B. die Elektronikhersteller in Malaysia) oder aufgrund des Aufstiegs Chinas zur „Fabrik der Welt“ nie in Gang kam.

Das könnte sich bald ändern. Da die Geopolitik globale und chinesische Unternehmen dazu zwingt, ihre Lieferketten zu überdenken, könnte Südostasien davon profitieren. Höhere Investitionen sollten zu besseren Arbeitsplätzen führen, wobei bessere Einkommen mehr Konsum und schließlich mehr Gewinn und Wertschöpfung nach sich ziehen. Das ist etwas, wovon man träumen kann …

Richard Han, CEO von Hana Microelectronics, sagte jedoch kürzlich in einem Gespräch, dass dieser Wandel zwar alle begeistert, aber Zeit braucht. Das Interesse von Kunden aus aller Welt ist gestiegen, aber das Problem ist der Preis. Die Herstellung von Elektronikprodukten in China ist effizient und erfolgt in großem Maßstab. Den Preisunterschied zwischen 15 und 25 % müssen Kunden erst einmal verdauen. Gleichzeitig muss sich in Südostasien auch ein lokales Ökosystem von Zulieferern entwickeln.

Der Rückenwind ist unseres Erachtens real. Aber als Bottom-up-Investoren haben wir uns schwer getan, Qualitätsunternehmen mit einem ausreichend attraktiven Risiko-Rendite-Verhältnis zu finden. Die Begeisterung hat dazu geführt, dass die Bewertungen einer Handvoll direkter Profiteure ins Unermessliche gestiegen sind. Nennen Sie es die Verknappungsprämie (d. h. den Mangel an Unternehmen, in die zu investieren sich lohnt).

Delta Electronics (Thailand), ein Unternehmen für Stromversorgung und elektronische Komponenten, wird zum Beispiel mit dem 85-fachen des Gewinns im Jahr 2023 und dem 24-fachen des Buchwerts bewertet. Seine Marktkapitalisierung ist um ein Drittel größer als die seiner Muttergesellschaft Delta Electronics, obwohl Umsatz und Gewinn um ein Drittel bzw. die Hälfte niedriger sind. Ähnlich sieht es bei Vitrox aus, einem Unternehmen für maschinelle Inspektionssysteme in Malaysia, das mit dem 45-fachen des Gewinns für 2023 und dem über 8-fachen des Buchwerts gehandelt wird. Beide Unternehmen bieten eine gute Qualität und stehen auf unserer Beobachtungsliste. Aber die Verknappungsprämie in dieser Bewertung liegt weit außerhalb unserer Komfortzone. Wir halten uns vorerst im Hintergrund.

Portfolioaktivität

Als langfristige Aktionäre erwarten wir nicht, dass wir das Portfolio häufig umschichten. Qualitätsunternehmen sind nicht allzu oft im Angebot. Der 3-Jahresdurchschnitt des Umschlages der FSSA ASEAN All-cap-Strategie liegt bei 16 %. Dies gilt selbst dann, wenn man den Übergang von einem überwiegend in Singapur und Malaysia angelegten Portfolio zu ASEAN Ende 2021 berücksichtigt. Wir sind damit zufrieden.

Wir haben uns in der ersten Hälfte dieses Jahres von einer Handvoll kleinerer Positionen getrennt. Wir haben die restlichen Aktien von Public Bank verkauft. Wir halten ein attraktives Wachstum für unwahrscheinlich und die Bewertung für hoch. Auch wenn wir der Meinung sind, dass die Public Bank die qualitativ beste Bank in Malaysia ist, wie ihre überragende Vermögensqualität und Rendite über die Zyklen hinweg zeigt, haben wir unsere Position langsam reduziert, um Kapital in andere Ideen mit einem attraktiveren Risiko-Rendite-Verhältnis umzuschichten. Mit 81 % Krediten an private Haushalte im Verhältnis zum BIP2 und 126 % Krediten an den privaten Sektor im Verhältnis zum BIP ist das malaysische Bankensystem gut durchdrungen.3 Der Marktanteil der Public Bank bei Krediten in Schlüsselsegmenten ist bereits hoch und liegt zwischen 20-33 %.

Nach starken Gewinnen und einer Erholung des Aktienkurses nach der Pandemie haben wir unsere Position in Mitra Adiperkasa aufgegeben. Es war eine erfolgreiche Investition für uns. Die Headline-Bewertung ist mit dem 14-fachen des voraussichtlichen Gewinns immer noch günstig, aber Umsatz und Rentabilität liegen deutlich über dem Niveau vor der Pandemie.

Weniger erfolgreich waren wir mit dem Ausstieg aus unseren Investitionen in Thai Beverage und Venture Corporation. Aus Bewertungssicht sind beide Unternehmen zwar günstig, aber wir sind enttäuscht über den mangelnden Fortschritt bei beiden Unternehmen. Thai Beverage hat eine komplizierte Struktur mit mehreren börsennotierten Unternehmen, von denen einige nichts mit dem Kerngeschäft der Nahrungsmittel- und Getränkeindustrie zu tun haben. Wir hatten erwartet, dass wir uns auf eine einfachere Struktur, eine stärkere Fokussierung auf die bestehenden Gewinnmotoren und eine verbesserte fundamentale Performance zubewegen würden. Das ist nicht geschehen, und unser jüngstes Treffen mit dem Unternehmen deutete darauf hin, dass dies unwahrscheinlich ist, da die Sirivadhanabhakdi-Familie mit den Dingen zufrieden ist, wie sie sind. Wir haben uns entschieden, uns nach anderen Gelegenheiten umzuschauen.

Wir sind aus Venture Corporation ausgestiegen, weil das Wachstum zu gering war. Obwohl das Unternehmen über eine solide Bilanz und eine solide Rentabilität verfügt, scheint das Management nicht genug zu tun, um zu wachsen. Möglicherweise ist eine Wachablösung nötig? Wir haben das Unternehmen immer noch auf unserer Beobachtungsliste und werden nach positiven Veränderungen im Management Ausschau halten.

In der zweiten Hälfte des letzten Jahres haben wir eine neue Position in Unilever Indonesia aufgebaut und trotz aller Widrigkeiten weiter aufgestockt, was sie zu einer sinnvollen Investition macht. Die Investition in den indonesischen Zweig ist neu, aber wir sind mit der Gruppe sehr vertraut. Unilever plc besitzt 85 % des Unternehmens und der Konzern ist seit 90 Jahren in Indonesien vertreten. Vor zehn Jahren war es ein sehr erfolgreiches und hoch angesehenes Unternehmen. Doch dann wurde es aufgrund seiner hohen Gewinnspannen und Marktanteile zu träge. Wie so oft führte ein solcher Erfolg dazu, dass Konkurrenten einen Margen-Schutzschirm erhielten, unter dem sie neue Geschäfte aufbauen konnten.

In der Folge verlor Unilever Marktanteile an agile lokale Unternehmen und der Umsatz stagniert nun schon seit einem Jahrzehnt. Auch in Indonesien geht es nicht mehr weiter voran. Um ein Problem zu lösen, muss man es anerkennen. Erfreulicherweise hat die Gruppe mit Verspätung erkannt, dass sie zu den grundlegenden Dingen zurückkehren muss. Die gute Nachricht ist, dass das Unternehmen ein neues Top-Management mit zahlreichen Veränderungen in den Führungsetagen und Talenten aus anderen Unilever-Betrieben (einige aus Indien) eingesetzt hat. Es ist immer noch führend in 13 der 15 Kategorien, in denen es tätig ist, aber er muss innovativ sein (neue Produkte einführen), die Preise senken (bei Zweitmarken) und dessen Marktanteil erhöhen.

Turnarounds brauchen zweifelsohne Zeit, sind schwierig und oft nicht erfolgreich. Ermutigend ist für uns, dass Unilever plc in seiner eigenen Geschichte bereits an anderer Stelle solche Transformationen durchgeführt hat. Indonesien ist ein strategisch wichtiger Markt für die Muttergesellschaft und steht jetzt auf der „Get-it-right“-Liste der Geschäftsleitung. Wir glauben, dass sich der Konzern wirklich kümmert, und auf dieser Grundlage erscheint das Risiko-Ertrags-Verhältnis attraktiv.

Wir haben außerdem eine Position mit der zweitgrößten Bank Thailands, der Kasikornbank, aufgebaut. Ähnlich wie bei Unilever Indonesia ist die Investition zwar neu, aber wir kennen das Unternehmen gut. Unsere Recherchen und Treffen reichen bis in die Zeit der asiatischen Finanzkrise zurück, als die Bank noch unter dem Namen Thai Farmers Bank bekannt war, eine Anspielung auf ihre Ursprünge nach dem Zweiten Weltkrieg, als sie Finanzdienstleistungen für Landwirte anbot. Gegründet wurde die Bank von der Familie Lamsam, die auch heute noch als Verwaltungsratsmitglieder die Geschicke der Bank lenkt, auch wenn sich die Eigentumsverhältnisse mittlerweile im niedrigen einstelligen Bereich bewegen.

Thailändische Banken im Allgemeinen und die Kasikornbank im Besonderen werden von den Anlegern scheinbar gemieden. Dies spiegelt sich in der Marktbewertung wider – sie liegt bei nur 0,6-x des Eigenkapitals für eine Bank, bei der es unwahrscheinlich ist, dass sie pleite geht oder rekapitalisiert werden muss. So günstig wurde sie seit der asiatischen Finanzkrise nicht mehr bewertet.

Wir glauben, dass die Kasikornbank über ein starkes Einlagengeschäft verfügt, da 82 % der Einlagen auf Giro- und Sparkonten entfallen. Die Finanzierungskosten sind branchenführend. Sie ist der größte Anbieter von Investmentfonds und der viertgrößte Lebensversicherer (über Muang Thai Life, an der sie zu 38 % beteiligt ist). Das Betriebsergebnis vor Rückstellungen (d.h. das Geld, das eine Bank verdient, bevor sie uneinbringliche Kredite und Steuern auf ihre gesamte Vermögensbasis berücksichtigt) liegt bei gesunden 2,5 %. Die Branche steht vor der Herausforderung eines tiefen und langen Abwärtstrends bei der Qualität ihrer Vermögenswerte. Die Rückstellungen für uneinbringliche Kredite sind seit 2015 infolge der populistischen Haushaltsexpansion und des anhaltend schlechten makroökonomischen Umfelds gestiegen. Auch die Kasikornbank hat bei der Jagd nach Kreditwachstum Fehler gemacht.

Aber nach Jahren der schlechten Performance gehen der thailändische Bankensektor und die Kasikornbank dazu über, der Rentabilität Vorrang vor dem Wachstum zu geben. Zielvorgaben für das Kreditwachstum sind nicht mehr sakrosankt. Das Ziel ist es, wieder eine zweistellige Eigenkapitalrendite zu erzielen. Es ist noch sehr früh, und wir müssen sehen, wie das Management der Bank die Dinge in die Hand nimmt und umsetzt. Wir sind jedoch zuversichtlich, da der Markt (und die Bewertung) nicht viel zu erwarten scheint. Wenn wir ungefähr richtig liegen, sollten die Rückstellungen nach einem Jahrzehnt der Bereinigung sinken und die Eigenkapitalrenditen ab hier steigen.

Ausblick und Fazit

Wir glauben zwar, dass es langfristig Rückenwind für die ASEAN-Region gibt, aber wir wissen nicht, in welche Richtung sich die Makroökonomie und die allgemeine Anlegerstimmung in nächster Zeit entwickeln werden. Zum Beispiel wissen wir nicht, wann die weltweiten Zinssätze ihren Höchststand erreichen werden und wie hoch sie noch steigen müssen, um den Inflationsdruck, der sich in den letzten Jahren aufgebaut hat, zu dämpfen. Auf der anderen Seite stellen wir fest, dass die Zentralbanken der ASEAN-Staaten der US-Notenbank proaktiv gefolgt sind und die Bilanzen der Länder keine Anzeichen von Exzessen zeigen, was Anlass zur Besorgnis wäre.

Für uns als "Bottom-up-Stockpicker" und langfristige Investoren stehen stattdessen die Qualität unserer Bestände und ihre weitgehend günstigen Bewertungen im Vordergrund und geben uns Sicherheit. Bei den Unternehmen, die im Rahmen dieser Strategie gehalten werden, sind langfristige Eigentümer (oder Manager, die wie langfristige Eigentümer handeln) die Verwalter des Unternehmens. Wir glauben, dass dies oft mit guten Entscheidungen zur Kapitalallokation und zum operativen Geschäft korreliert und damit auch mit guten Renditen für die Aktionäre. Die durchschnittliche Eigenkapitalrendite des Portfolios lag Ende Juni 2023 bei 21 %, was darauf hindeutet, dass die Renditefähigkeit der Unternehmen, in die wir investiert haben, als Gruppe über den Kapitalkosten liegt.

Inzwischen sind fast 60 % der Nicht-Finanzunternehmen im Portfolio schuldenfrei, wenn man die überschüssige Liquidität berücksichtigt. Weitere 20 % haben eine sehr geringe Verschuldung (weniger als 25 % Nettoverschuldung im Verhältnis zum Eigenkapital). Diese fehlende Hebelwirkung sollte den Unternehmen die nötige Flexibilität bieten, um angesichts eines sich verändernden externen Umfelds langfristig zu investieren. Während die Höhe der Verschuldung eines Unternehmens in den letzten zehn Jahren keine große Rolle gespielt hat, da die Zinsen niedrig blieben, halten wir es für durchaus möglich, dass sich dies in den nächsten drei bis fünf Jahren ändern wird.

Auch wenn es schwierig, wenn nicht gar unmöglich ist, Qualität in einer einzigen Zahl oder einem einzigen Wert zu quantifizieren (und dies wäre unserer Ansicht nach die Definition falscher Präzision), stimmen uns diese Kennzahlen für die FSSA ASEAN All-cap-Strategie sowohl aus absoluter als auch aus relativer Sicht hinsichtlich der langfristigen Aussichten für das Portfolio optimistisch.

Wir freuen uns über jede Rückmeldung oder Frage zu unserem Investitionsansatz oder unseren Portfoliobeständen. Besten Dank für Ihr Interesse.

1 Verband Südostasiatischer Nationen

2 Quelle: Bank Negara Malaysia, Stand: Dezember 2022

3 Quelle: Bank für Internationalen Zahlungsausgleich, Gesamtkredite an den privaten Nicht-Finanzsektor, bereinigt um Brüche, für Malaysia [QMYPAM770A], abgerufen von FRED, Federal Reserve Bank of St. Louis; https://fred.stlouisfed.org/series/QMYPAM770A, 7. August 2023. Stand: Q4 2022

Medienlinks für die Schlagzeilen in der Notiz, in der Reihenfolge:

https://www.digitimes.com/news/a20230704PD220/malaysia-ic-manufacturing-packaging-and-testing.html

Quelle: Unternehmensdaten aus den Jahresberichten der Unternehmen oder anderen entsprechenden Investorenberichten. Finanzkennzahlen und Bewertungen stammen von FactSet und Bloomberg. Stand 31. Juli 2023, sofern nichts anderes angegeben ist.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu Informationszwecken erstellt; es soll nur eine Übersicht über das behandelte Thema geben, und gibt nicht vor, vollständig zu sein oder Beratung darzustellen. Bei den zum Ausdruck gebrachten Meinungen handelt es sich um die Meinungen der Verfasserin zum Zeitpunkt der Veröffentlichung, die sich mit der Zeit ändern können. Es handelt sich nicht um eine Angebotsunterlage und stellt weder ein Angebot noch eine Aufforderung oder Anlageempfehlung dar, Wertpapiere, Aktien, Anteile oder andere Beteiligungen zu vertreiben oder zu kaufen oder einen Anlagevertrag abzuschließen. Niemand sollte sich auf den Inhalt verlassen und/oder auf der Grundlage von in diesem Dokument enthaltenem Material handeln.

Dieses Dokument ist vertraulich und darf ohne unsere vorherige schriftliche Einwilligung weder ganz noch in Teilen in irgendeiner Form oder auf irgendeine Weise kopiert, vervielfältigt, verbreitet oder weitergegeben werden. Die in diesem Dokument enthaltenen Informationen stammen aus Quellen, die wir zum Zeitpunkt der Veröffentlichung für zuverlässig und zutreffend halten. Wir geben jedoch weder ausdrücklich noch stillschweigend irgendeine Zusicherung oder Garantie für die Angemessenheit, Richtigkeit oder Vollständigkeit dieser Informationen. Wir übernehmen keinerlei Haftung für Verluste, die direkt oder indirekt aus der Nutzung dieses Dokuments entstehen.

Jede Erwähnung von „wir“, „uns“, „unser“, „unsere“, „unserem“ oder „unseren“ bezieht sich auf First Sentier Investors, ein Mitglied des globalen Finanzkonzern MUFG. Zu First Sentier Investors gehören mehrere Organisationen in verschiedenen Rechtsgebieten. MUFG und seine Tochtergesellschaften geben keine Garantie für die Wertentwicklung der in diesem Dokument erwähnten Anlagen oder Unternehmen oder für die Rückzahlung von Kapital. Bei den erwähnten Anlagen handelt es sich nicht um Einlagen oder sonstige Verbindlichkeiten von MUFG oder seinen Tochtergesellschaften und diese Anlagen unterliegen Anlagerisiken wie dem Verlust von Erträgen oder investiertem Kapital.

Wenn sich dieses Dokument auf eine Investmentstrategie bezieht, in die über einen britischen OGAW, nicht aber über einen EU-OGAW investiert werden kann, dann ist diese Strategie für Anleger in der EU/im EWR nur über ein Einzelmandat verfügbar.

In Großbritannien herausgegeben von First Sentier Investors (UK) Funds Limited, die in Großbritannien von der Financial Conduct Authority zugelassen wurde und beaufsichtigt wird (Register-Nr. 143359). Eingetragener Sitz: Finsbury Circus House, 15 Finsbury Circus, London, EC2M 7EB, Nr. 2294743. Im EWR herausgegeben von First Sentier Investors (Ireland) Limited, die in Irland von der Central Bank of Ireland für die Annahme und Übermittlung von Aufträgen zugelassen wurde und beaufsichtigt wird (Register-Nr. C182306). Eingetragener Sitz: 70 Sir John Rogerson’s Quay, Dublin 2, Irland, Nr. 629188. Außerhalb Großbritanniens und des EWR herausgegeben von First Sentier Investors International IM Limited, die in Großbritannien von der Financial Conduct Authority zugelassen wurde und beaufsichtigt wird (Register-Nr. 122512). Eingetragener Sitz: 23 St. Andrew Square, Edinburgh, EH2 1BB, Nr. SCO79063.

Copyright © (2023) First Sentier Investors

Alle Rechte vorbehalten.

Investmenteinblicke

- Artikel

- 8 Minuten

- Artikel

- 4 Minuten

- Artikel

- 10 Minuten