This is a financial promotion for The FSSA Global Emerging Markets Strategy. This information is for professional clients only in the UK and EEA and elsewhere where lawful. Investing involves certain risks including:

- The value of investments and any income from them may go down as well as up and are not guaranteed. Investors may get back significantly less than the original amount invested.

- Currency risk: the Fund invests in assets which are denominated in other currencies; changes in exchange rates will affect the value of the Fund and could create losses. Currency control decisions made by governments could affect the value of the Fund's investments and could cause the Fund to defer or suspend redemptions of its shares.

- Emerging market risk: Emerging markets tend to be more sensitive to economic and political conditions than developed markets. Other factors include greater liquidity risk, restrictions on investment or transfer of assets, failed/delayed settlement and difficulties valuing securities.

For details of the firms issuing this information and any funds referred to, please see Terms and Conditions and Important Information.

For a full description of the terms of investment and the risks please see the Prospectus and Key Investor Information Document for each Fund.

If you are in any doubt as to the suitability of our funds for your investment needs, please seek investment advice.

FSSA-GEM-Focus-Strategie feiert 5-jähriges Jubiläum

Vierteljährliche Manageransichten – Dezember 2022

Das Investmentmanagement ist eine Branche, in der es kurzfristig in der Regel kaum ein Verhältnis zwischen Prozess und Ergebnis gibt. Langfristig gesehen sind die beiden jedoch stark miteinander verbunden. Vor fünf Jahren haben wir die „FSSA Global Emerging Markets Focus“-Strategie aufgelegt. Es war eine interessante Zeit, um in Schwellenländer zu investieren: Wir haben den tragischen Krieg in der Ukraine miterlebt, die zunehmenden geopolitischen Spannungen zwischen den USA und China, die Panik über die Wahl linker Regierungen in Lateinamerika, die landesweiten Lockdowns als Reaktion auf Covid-19 und eine kurze Phase in den Jahren 2020/2021, in der wir begannen, die Vernunft der Märkte in Frage zu stellen (siehe unsere Notiz über Growth Traps). In diesem Zeitraum haben wir an unserem seit Langem etablierten Anlageprozess festgehalten, der den Schwerpunkt auf eine benchmarkorientierte Portfoliokonstruktion nach dem Bottom-up-Prinzip legt, mit besonderem Augenmerk auf die Qualität des Managements, die Qualität des Geschäftsmodells und nicht zuletzt auf die Disziplin bei den Bewertungen.

In der Regel äußern wir uns in diesen Briefen nicht zur Performance, aber da nun fünf Jahre vergangen sind, halten wir es für angebracht, eine Zwischenbilanz über den bisherigen Verlauf zu ziehen. Ein geduldiger Anleger in unserem Fonds hätte über diese fünf Jahre eine annualisierte Rendite von 5,9 %1 (in EUR, Nettorendite) erhalten. Das ist ein wenig enttäuschend und liegt unter dem, was wir vor fünf Jahren erwartet hatten. Die Rendite liegt damit allerdings noch über der des Benchmark-Index (MSCI Emerging Markets), der im gleichen Zeitraum annualisiert 2,2 % abgeworfen hat. Auch wenn wir mit den absoluten Renditen nicht zufrieden sind, so sind wir doch ermutigt durch die zugrunde liegende operative Wertentwicklung unserer wichtigsten Positionen in dieser herausfordernden Zeit. Unserer Meinung nach ist die Strategie im Hinblick auf das Potenzial der zugrunde liegenden Unternehmen sehr gut positioniert.

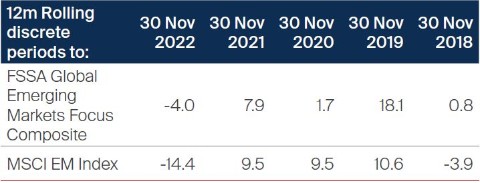

Composite Performance (EUR) bis 30. November 2022

Diese Zahlen beziehen sich auf die Vergangenheit. Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für zukünftige Ergebnisse. Für Anleger in Ländern mit einer anderen Währung als dem USD können die Erträge aufgrund von Wechselkursschwankungen steigen oder fallen.

Bei den Wertentwicklungszahlen für die Strategie handelt es sich um die gewichtete durchschnittliche Wertentwicklung der Fonds von FSSA IM, die zu der betreffenden Strategie beitragen; die Zahlen basieren auf der monatlichen Wertentwicklung und sind abzüglich einer standardmäßigen jährlichen Verwaltungsgebühr von 0,85 % dargestellt. Quelle: MSCI/First Sentier Investors. Die Performancezahlen wurden seit der Auflegung vom 30. November 2017 bis zum 30. November 2022 berechnet.

Wir sind stets bemüht, dazuzulernen und unseren Anlageprozess zu verbessern. Daher hielten wir es natürlich für angebracht, über die vergangenen fünf Jahre zu reflektieren und unsere Erfahrungen zu teilen.

„Zeit im“ Markt ist wichtiger als „Zeitvorgabe für“ den Markt

Dieses alte Sprichwort, das oft von Warren Buffett zitiert wird, hat sich für unsere Strategie bewahrheitet. Es ist selten, dass man Unternehmen identifizieren kann, die sowohl ein Qualitätsmanagementteam als auch ein Geschäftsmodell haben, das freie Cashflows (oder Buchwert pro Aktie) mit attraktiven Preisen für lange Zeiträume kombiniert. Wenn wir solche Unternehmen gefunden haben, sind wir der Meinung, dass das Wichtigste darin besteht, nichts zu tun. Von den besten 10 Unternehmen, die in den letzten fünf Jahren zur Fondsperformance beigetragen haben, haben wir sechs Unternehmen während des gesamten Zeitraums gehalten, und drei sind seit etwa drei Jahren Teil des Portfolios. MercadoLibre ist ein Paradebeispiel dafür: Das Unternehmen ist seit Beginn der Strategie in unserem Portfolio. Als führendes E-Commerce-Unternehmen Lateinamerikas ist der Umsatz in den letzten fünf Jahren fast um das Achtfache gestiegen. In Anbetracht der Tatsache, dass schlecht geführte E-Commerce-Unternehmen in rasantem Tempo Werte vernichten können, konzentrieren wir uns jedoch stark auf die Cashflows. Auch in dieser Hinsicht sind die Ergebnisse beeindruckend: Der freie Cashflow (FCF) hat sich verfünffacht, von 200 Mio. USD im Jahr 2017 auf geschätzte 1 Mrd. USD im Jahr 2022. Dies hat die Gesamtrendite mit einem CAGR-Wert2 von 28 % in diesem Zeitraum verursacht. Als wir im Jahr 2021 feststellten, dass die Bewertungen extrem gestiegen waren (10x Unternehmenswert/Umsatz!), beschlossen wir, einen Teil des Gewinns zu realisieren. Dies erwies sich als klug, da der Aktienkurs anschließend um 70 % gegenüber dem Höchststand fiel. Inzwischen haben wir zu niedrigeren Kursen zurückgekauft und unsere vorherige Position wieder aufgebaut.

Ein hochwertiges Unternehmen in einer Zeit der Turbulenzen zu halten, ist eine Gedulds- und Überzeugungsprobe. Die HDFC Bank beispielsweise, die seit fast 20 Jahren zu den Favoriten des Teams gehört, hat eine Phase der Neuausrichtung durchlaufen, nachdem ihr Gründer und CEO Aditya Puri nach 26 Jahren erfolgreicher Tätigkeit in den Ruhestand getreten ist. In den vergangenen fünf Jahren hat die Bank den Buchwert pro Aktie (BVPS) mit der üblichen (hervorragenden) CAGR von 20 % gesteigert, aber die Bewertungen sind aufgrund einiger kurzfristiger Bedenken gefallen. Infolgedessen lag die Gesamtrendite für die Aktionäre bei nur 12 % CAGR, was auf absoluter Basis zwar gut genug ist, sich aber in den kommenden fünf Jahren verbessern sollte. Capitec, eine der führenden Banken Südafrikas, ist ein weiteres Beispiel für eine Compounding-Maschine. Trotz der makroökonomischen Herausforderungen im Land (dazu später mehr) hat die Bank in den letzten fünf Jahren eine jährliche Gesamtrendite für ihre Aktionäre von 12 % in USD erzielt. Ausschlaggebend dafür ist das äußerst rentable Kreditgeschäft in Verbindung mit einer kostengünstigen Einlagenbasis (die Bank erwirtschaftet durchweg eine erstaunliche Rendite von 5 % auf ihre Vermögenswerte). Infolgedessen ist der BVPS in den letzten fünf Jahren mit 17,5 % CAGR gewachsen und hat die Rendite der Aktionäre gestützt.

Für hochwertige Unternehmen wird die Zeit zum Freund. Wir werden uns bemühen, solche Unternehmen zu finden und sie so lange wie möglich zu halten.

Vom makroökonomischen Umfeld überwältigt

Unser Team kann auf eine lange Erfolgsbilanz bei Investitionen in Märkten verweisen, die viele als schwierig bezeichnen würden. Im Allgemeinen haben wir uns darauf konzentriert, Unternehmen zu finden, die in der Lage sind, in einem volatilen makroökonomischen Umfeld zu bestehen (vielleicht sogar zu profitieren). In einigen seltenen Fällen können externe makroökonomische Belange jedoch selbst das am besten geführte Unternehmen vollständig überrumpeln. In diesem Zusammenhang sei auf unsere Beteiligung an der argentinischen Bank Grupo Financiero Galicia verwiesen. Im Jahr 2017 deuteten unsere Treffen mit dem CEO und mehreren anderen Mitgliedern des Senior Management Teams auf eine Kultur hin, die uns gefiel, und auf ein von Natur aus starkes Geschäftsmodell – die Bank hatte in den letzten 5 Jahren eine durchschnittliche Eigenkapitalrendite (ROE) von 37 % erzielt. Noch wichtiger ist, dass ihre Performance durch ein gutes Einlagengeschäft (11 % aller privaten Einlagen im Land) gestützt wurde. Als das Land einen neuen Präsidenten, Mauricio Macri, wählte, schien es, als würde Argentinien wieder seinen früheren Ruhm erlangen und das Problem der Hyperinflation schließlich in den Griff bekommen. Doch kurz nachdem wir unsere Investition getätigt hatten, erlebte die Politik im Land eine dramatische Kehrtwende (Linksdrehung?), und die Wirtschaft, die sich gerade erholt hatte, wurde wieder destabilisiert. Trotz der guten operativen Leistung der Bank führte der starke währungsbedingte Gegenwind dazu, dass wir unsere Position anschließend verlustbehaftet verkauften. Dies war seit unserer Auflegung der größte Verlust, der uns knapp 250 Bp. an Performance gekostet hat.

Ein weiteres Beispiel für einen Fehler, bei dem wir den makroökonomischen Gegenwind unterschätzt haben, war AVI Limited, ein führendes Unternehmen im Segment Basiskonsumgüter in Südafrika. In diesem Fall haben uns vor allem der renditeorientierte CEO und sein Ansatz zur Kapitalallokation angesprochen. Das Unternehmen hatte in den 10 Jahren vor unserer Investition eine Kapitalrendite (ROCE) von 25 % erwirtschaftet und schaffte es auch im Zeitraum 2017–2022, 25 % zu erzielen. Das Unternehmen war jedoch nicht in der Lage, schneller zu wachsen, als die Währung abwertete, was dazu führte, dass Umsatz und Gewinn über fünf Jahre lang stagnierten. Letztendlich erwies es sich als das, was wir einen „schwachen Compounder“ nennen. Dieser Mangel an Wachstum bedeutete, dass die Bewertungen immer niedriger wurden, und wir verkauften schließlich unsere Position, um anderswo bessere Anwärter zu finanzieren.

Dies waren teure Lektionen, mit dem Ergebnis, dass wir unser Portfolio-Engagement nun in sogenannten „Hochrisiko“-Volkswirtschaften (einfach definiert als solche mit ungünstigen makroökonomischen Bedingungen) systematisch überprüfen und begrenzen.

Diszipliniert bleiben

Ein Bereich, der vielleicht übersehen wird, wenn es um die Wertentwicklung von Anlagen geht, sind die Fehler, die vermieden wurden. Ende 2020 und bis 2021 erlebten wir eine globale Marktmanie, wie man sie vielleicht seit Jahrzehnten nicht mehr gesehen hat. Es gab eine Vielzahl von Börsengängen (IPOs), von denen die meisten zweifelhafte Geschäftsmodelle und unzureichende Finanzdaten aufwiesen. Unterdessen verloren die Bewertungen jegliche Beziehungen zu den Fundamentaldaten, da Unternehmen, die von den Home-Office-Einschränkungen aufgrund von Covid profitierten, bis zu einem stratosphärischen Niveau in die Höhe getrieben wurden. Die meisten der „Stars“ dieser Zeit waren Unternehmen, die wir als „Growth Traps“ bezeichnen. Sie zeichnen sich durch ein Geschäftsmodell aus, bei dem ein ständiger Kapitalzufluss erforderlich ist, um Betriebsverluste zu finanzieren, da der Gewinnpool einer etablierten Branche (z. B. Werbung oder Einzelhandel) auf die Kunden übertragen wird. Es gibt noch keine Beweise dafür, dass solche Unternehmen in der Lage sind, den Gewinnpool wiederzuerlangen, den sie bei ihrem Streben nach Größe zerstört haben.

In diesen Phasen ist es wichtig, diszipliniert zu bleiben und sich nicht zu einer Überzahlung für Aktien verleiten zu lassen. Unser Team hilft uns dabei, auf dem Boden zu bleiben und Fehler in Zeiten wie diesen zu vermeiden. Wir haben in den letzten Jahren an keinen Börsengängen für die Strategie für globale Schwellenländer (Global Emerging Markets, GEM) teilgenommen, von denen die meisten jetzt unter dem Börsenkurs dahinvegetieren. Darüber hinaus haben wir uns keinen fehlerhaften Geschäftsmodellen angeschlossen, die einen „Weg zur Rentabilität“ versprechen.

Überzeugung entsteht durch langfristiges Denken

Die Covid-19-Pandemie dominiert seit fast drei Jahren die meisten Aspekte des Lebens und der Geschäftswelt, wobei Orte wie China immer noch mit der Ausbreitung des Virus zu kämpfen haben. Einige unserer Beteiligungen unterlagen während der Pandemie ebenfalls erheblichen Herausforderungen, da die beispiellosen Lockdowns ihre Geschäfte belasteten.

Zum Beispiel hatte der mexikanische Starbucks-Betreiber Alsea vor der Pandemie nie einen Umsatzrückgang von mehr als 4 % in derselben Filiale erlebt, aber im zweiten Quartal 2020 ging der Umsatz um 60–70 % zurück! Für einige unserer reisebezogenen Unternehmen, wie den mexikanischen Flughafenbetreiber Grupo ASUR oder das in Lateinamerika führende Online-Reisebüro (OTA) Despegar, war der Umsatzrückgang im Jahresvergleich mit 95 % sogar noch größer. Die Finanzdienstleistungsunternehmen, die wir hielten, wie z. B. die indischen Privatbanken HDFC Bank oder ICICI Bank, sahen sich ebenfalls mit einer noch nie da gewesenen Situation konfrontiert, in der sie nicht wussten, ob ein Großteil ihrer Kreditnehmer in der Lage sein würde, Zinszahlungen zu leisten, da in Indien von April bis Mai 2020 ein landesweiter Lockdown angeordnet wurde.

Zu diesem Zeitpunkt sind wir einen Schritt zurückgetreten und haben eine tiefgehende Überprüfung unserer Positionen durchgeführt. Wir führten Gespräche mit den Managementteams und haben ihre Geschäfte neu bewertet. Erfreulicherweise gab uns dies mehr Sicherheit in Bezug auf die langfristige Entwicklung unserer Positionen. Die meisten von ihnen sind Marktführer in ihren jeweiligen Branchen und wir haben erkannt, dass ihre Konkurrenten noch schlechter abschneiden, wenn sie Schwierigkeiten haben. In unseren Gesprächen wurde immer deutlicher, dass unsere Positionen nach dem Ende der Lockdowns noch mehr Marktanteile haben und weniger Konkurrenz ausgesetzt sein werden. Und nicht nur das: Da sie ihre Kosten senkten (durch Neuverhandlung von Miet- und Lieferantenverträgen und Fokussierung auf Effizienz), sollte die operative Hebelwirkung zu einer Ausweitung der Gewinnspannen führen, die in vielen Fällen die Höchststände vor der Pandemie übertreffen würden. Obwohl die frühen Phasen der Pandemie besonders schwierig waren, versuchten wir, über die unmittelbare Situation hinauszublicken. Dabei fanden wir einige sehr attraktive Schnäppchen, insbesondere bei indischen Privatbanken und lateinamerikanischen Restaurant- und Reiseunternehmen.

Insgesamt hat uns diese Zeit der Volatilität auf Trab gehalten und unsere Überzeugung vom langfristigen Potenzial der Unternehmen, die wir hielten, wirklich auf die Probe gestellt. Wir sind nun zuversichtlich, dass unsere Strategie in der nächsten Phase sehr erfolgreich sein wird.

Am Prozess festhalten

Mit Blick auf die Zukunft könnten wir mit unserem Team und dem Anlageprozess, den wir eingeführt haben, nicht zufriedener sein. Unser Hauptaugenmerk liegt nach wie vor auf Kapitalerhalt und nachhaltigem Wachstum, so einfach das auch klingt. In den mehr als 30 Jahren seit der Gründung des FSSA-Teams wurde der Anlageprozess kontinuierlich verfeinert, wobei diese und andere schmerzhafte Lehren gezogen wurden, um den Prozess entsprechend weiterzuentwickeln. Es ist zwar unwahrscheinlich, dass die nächsten fünf Jahre sich ähnlich gestalten werden wie die vergangenen fünf, aber wir werden weiterhin hart daran arbeiten, unseren Kunden attraktive Renditen zu bieten.

In den vergangenen fünf Jahren war die Strategie in Bezug auf die Anzahl der Beteiligungen und die Konzentration des Portfolios konsistent. Die Qualität der Unternehmen, die wir halten, ist ebenfalls stabil, was sich in der von ihnen generierten ROCE widerspiegelt. Mit dem Ende der Pandemie und der Erholung der Wirtschaft, insbesondere in Ländern wie China und Indien, erwarten wir bessere Wachstumsaussichten. Dies zeigt sich in den Konsensschätzungen für die Gewinne unserer Positionen.

Quelle: FSSA Investment Managers, Bloomberg. * Eigenkapitalrendite (ROE) für GICS-Finanzunternehmen und ROCE vor Steuern (d. h. Ergebnis vor Zinsen und Steuern (EBIT)/eingesetztes Kapital) für andere Portfoliounternehmen. ** Basierend auf Bloomberg-Konsensschätzungen.

Alles in allem stimmt uns dies sehr optimistisch für die Zukunft der FSSA-GEM-Focus-Strategie und zeigt, dass das Beste noch vor uns liegt!

In diesem Brief haben wir versucht, Punkte anzusprechen, von denen wir glauben, dass sie für die Anleger dieser Strategie von Interesse sein könnten. Sollten Sie Fragen oder Anregungen zur Strategie, zu unserem Ansatz oder zu unseren Aktivitäten haben, würden wir uns freuen, von Ihnen zu hören.

Vielen Dank für Ihre Unterstützung.

1 Für den FSSA Global Emerging Markets Composite EUR, Stand: 30. November 2022.

2 Zusammengesetzes Jahreswachstum

Aktuelle Einblicke

- Artikel

- 6 Minuten

- Artikel

- 4 Minuten

- Artikel

- 12 Minuten

Quelle: Aus den Geschäftsberichten von Unternehmen und ähnlichen Berichten für Anleger entnommene Unternehmensdaten. Finanzkennzahlen und Bewertungen stammen von FactSet und Bloomberg. Stand 30. November 2022, sofern nichts anderes angegeben ist.

Wichtige Informationen

Dieses Dokument wird nur zu allgemeinen Informationszwecken bereitgestellt. Es stellt keine Anlage- oder Finanzberatung dar und berücksichtigt nicht die speziellen Anlageziele, die finanzielle Lage oder sonstige Erfordernisse von Anlegern. Es handelt sich bei diesem Dokument nicht um ein Angebot für die Bereitstellung von Vermögensverwaltungsdiensten, eine Empfehlung oder ein Angebot oder eine Aufforderung, Wertpapiere zu kaufen, zu halten oder zu verkaufen oder eine Vereinbarung über Portfoliomanagementdienste oder Anlageberatungsdienste zu schließen. Dieses Dokument wurde nicht in Verbindung mit einem derartigen Angebot erstellt. Bevor Sie eine Anlageentscheidung treffen, sollten Sie Ihre eigenen Due-Diligence-Prüfungen anstellen, Ihre persönlichen Anlagebedürfnisse, ‑ziele und Ihre finanzielle Lage berücksichtigen und Einzelheiten wie Risikohinweise in den entsprechenden Angebotsunterlagen nachlesen. Wer die in diesem Dokument enthaltenen Informationen als Handlungsgrundlage oder Grundlage für Änderungen der eigenen Anlageposition heranzieht, tut dies vollkommen auf eigene Gefahr. Wir haben angemessene Sorgfalt walten lassen, um zu gewährleisten, dass dieses Dokument zum Datum der Veröffentlichung richtig, aktuell, vollständig sowie für den beabsichtigten Zweck und die angesprochenen Leser geeignet ist. Die in diesem Dokument enthaltenen Informationen können sich danach jedoch ändern, ohne dass darüber eine Mitteilung erfolgt. Es wird keine Garantie gegeben oder Haftung übernommen im Hinblick auf die Richtigkeit, Gültigkeit oder Vollständigkeit dieses Dokuments. Sofern dieses Dokument Meinungen oder zukunftsgerichtete Aussagen ausdrückt, basieren diese Meinungen und Aussagen auf Annahmen, Sachverhalten und Quellen, die wir ausschließlich zum Zeitpunkt der Veröffentlichung für richtig und verlässlich hielten. Dieses Dokument spiegelt ausschließlich die Meinungen der einzelnen Autoren wider. Diese Meinungen können sich ändern, sich als nicht zutreffend erweisen und entsprechen unter Umständen nicht den Meinungen aller bei First Sentier Investors.

Die Wertentwicklung der Vergangenheit ist kein Indikator für die zukünftige Wertentwicklung. Jede Anlage birgt Risiken, und der Wert von Anlagen und die daraus erzielten Erträge können sowohl fallen als auch steigen, sodass Sie möglicherweise nicht den ursprünglich investierten Betrag zurückerhalten. Die tatsächlichen Ergebnisse können wesentlich von den hier genannten Ergebnissen abweichen. Leser sollten sich nicht zu sehr auf zukunftsgerichtete Aussagen verlassen, denn es ist nicht sicher, ob die zum Zeitpunkt der Veröffentlichung herrschenden Bedingungen bestehen bleiben.

Etwaige Nennungen bestimmter Wertpapiere dienen nur der Veranschaulichung und dürfen nicht als Empfehlung, diese zu kaufen oder zu verkaufen, ausgelegt werden. Hier erwähnte Wertpapiere können irgendwann zu den Portfoliobeständen von First Sentier Investors gehören oder gehört haben, und diese Bestände können sich ändern.

Etwaige Verweise auf Benchmarks oder Vergleichsindizes dienen nur der Veranschaulichung und Vergleichszwecken; man kann unter Umständen nicht direkt in sie investieren; sie werden nicht verwaltet, gehen davon aus, dass Erträge wiederangelegt werden, und können nur eingeschränkt zu Vergleichs- und anderen Zwecken herangezogen werden, weil ihre Volatilitäts-, Kredit- oder sonstigen wichtigen Merkmale (wie die Anzahl und Art der Wertpapiere) sich von denen der Fonds unterscheiden können, die First Sentier Investors verwaltet.

Verkaufsbeschränkungen

Nicht alle von First Sentier Investors verwalteten Produkte sind in allen Ländern erhältlich.

Dieses Dokument richtet sich nicht an Personen und ist nicht für Personen bestimmt, die ihren Wohnsitz in Ländern haben bzw. die Staatsbürger von Ländern sind oder die Kategorien von Personen angehören, in bzw. bei denen die Gewährung dieses Zugriffs ungesetzlich wäre oder eine Zulassung, die Beantragung einer Lizenz oder Genehmigung oder andere Schritte von First Sentier Investors erfordern würde, um örtliche Gesetze oder andere regulatorische Auflagen in diesen Ländern zu erfüllen.

Dieses Dokument richtet sich an „professionelle Kunden“ („professional clients“ im Sinne der Definition der britischen Financial Conduct Authority oder der MiFID-II-Richtlinie), an „Großhandelskunden“ („wholesale clients“ im Sinne des Corporations Act 2001 [Cth] oder des Financial Markets Conduct Act 2013 [Neuseeland]) und an „professionelle“ oder „institutionelle“ Anleger im Sinne der Länder, in denen dieses Dokument entgegengenommen wird, darunter Hongkong, Singapur und die USA, und sollte weder von anderen Personen als Entscheidungsgrundlage herangezogen noch an andere Personen weitergegeben werden.

Die in diesem Dokument erwähnten Fonds von First Sentier Investors sind in den USA nicht zugelassen, und dieses Dokument stellt kein Angebot für den Verkauf von Fonds an US-Personen (im Sinne von Regulation S gemäß dem US-Wertpapiergesetz von 1933) dar. Fondsspezifische Informationen wurden bereitgestellt, um die Kompetenz von First Sentier Investors im Hinblick auf die Strategie zu verdeutlichen. Unterschiede zwischen fondsspezifischen Beschränkungen oder Gebühren und denen ähnlich verwalteter Mandate können sich auf die Wertentwicklungsergebnisse auswirken.

Über First Sentier Investors

Jede Erwähnung von „wir“, „uns“, „unser“, „unsere“, „unserem“ oder „unseren“ bezieht sich auf First Sentier Investors, ein globales Vermögensverwaltungsunternehmen, das zur Mitsubishi UFJ Financial Group (MUFG) gehört. Einige unserer Investmentteams sind unter den Handelsnamen FSSA Investment Managers, Stewart Investors und Realindex Investments tätig, die alle zur Unternehmensgruppe First Sentier Investors gehören.

Dieses Dokument darf ohne die vorherige schriftliche Einwilligung von First Sentier Investors weder ganz noch in Teilen in irgendeiner Form oder auf irgendeine Weise kopiert, verbreitet oder weitergegeben werden.

An manchen Orten führen wir unsere Kommunikation und unsere Geschäftstätigkeit über unterschiedliche Rechtsträger aus. Dieses Dokument wird veröffentlicht:[1]

• im Europäischen Währungsraum von First Sentier Investors (Ireland) Limited, die in Irland von der Central Bank of Ireland zugelassen wurde und beaufsichtigt wird (CBI-Register-Nr. C182306; Geschäftssitz: 70 Sir John Rogerson’s Quay, Dublin 2, Irland; Handelsregister-Nr. 629188).

• in Großbritannien von First Sentier Investors (UK) Funds Limited, die von der Financial Conduct Authority (Register-Nr. 2294743; Geschäftssitz: Finsbury Circus House, 15 Finsbury Circus, London EC2M 7EB) zugelassen wurde und beaufsichtigt wird.

Soweit gesetzlich zulässig, haften die MUFG und ihre Tochtergesellschaften nicht für Verluste oder Schäden, die entstehen, wenn in diesem Dokument enthaltene Aussagen oder Informationen als Entscheidungsgrundlage herangezogen werden. MUFG und ihre Tochtergesellschaften geben keine Garantie für die Wertentwicklung der in diesem Dokument erwähnten Anlageprodukte oder für die Rückzahlung von Kapital. Bei den erwähnten Anlagen handelt es sich nicht um Einlagen oder sonstige Verbindlichkeiten von MUFG oder ihren Tochtergesellschaften, und diese Anlagen unterliegen Anlagerisiken wie dem Verlust von Erträgen oder investiertem Kapital.

© First Sentier Investors Group

[1] Wenn dieses Dokument an anderen Orten zur Verfügung gestellt wird, bitte an Regulatory Compliance wenden.